|

|

GRAND FRONT OSAKA |

本日は法人の経営者が社用車を購入する際に留意するべき主な事項をエントリーします。

利益が出て資金繰りに余裕があるので車を購入したい、現在の車が古くなって、車検も今年にあるので新車を購入したいなど、車を買い換える理由やタイミングは様々です。しかし、 特に法人が車を購入する際には留意する事項があります。

減価償却と耐用年数について

車の購入代金のすべてが購入年に費用化するわけではなく、耐用年数によって費用化していきます。新車の耐用年数は6年です。

4年落ち以上の中古車の耐用年数は1年です。ただし、購入年に減価償却に算入できるのは、1年分の減価償却費のうち、期首月~購入月/12ヶ月となります。

名義と保険との関係について

法人名義では任意保険料が高くなること、また個人名義での等級が法人名義になると引き継げなくなるので、個人名義で購入されることを希望する方が多いかと思います。結論として、税務上法人が 個人名義で車を購入しても法人で経費処理は可能です。

これは、税務署は形式主義ではなく実質主義の立場をとっているからです。なので、仮に法人名義でも全く事業で使っていない場合は経費として認められません。例えば、ほとんど出勤しない非常勤役員への法人名義の車の減価償却費やガソリン代など。

保険の事故保証について

上記記載の通りでなのですが、保険会社によっては、個人名義で加入の場合、法人の業務遂行上の事故は保証しない場合などあります(法人が運送業務をしているなど)。 この辺りにつきましては、保険契約書の約款、または保険会社にご確認されることをお勧めします。法人の業務遂行上の事故は保証しない場合は、当然に法人名義で購入された方がいいかと思います。

平成28年3月分(4月納付分)から健康保険料が増額改定されました。基本的には、健康保険料は3月に、厚生年金保険料は9月に改定されます。

但し、年によっては改定されないこともあります。

毎年、少しずつですが上がり続けています。じわりじわりと上がり続けています。ほとんどの方は社会保険料の負担感を感じているはずです。

従業員を雇用している経営者は特にそうだと思います。弊事務所の顧問先様でも、法人税の節税と同じくらいに(顧問先によってはそれ以上に)、社会保険料をどうすれば安くすればいいのかといった切実なご相談がここ1~2年位、特に増えています。

健康保険料と厚生年金保険料の推移について、私が大学卒業後に新卒入社した20年前と比べてみました。(健康保険料は介護保険料を含んでいます。)

| |

|

健康保険料 |

厚生年金保険料 |

| 平成8年 |

1996 |

8.20 |

17.35 |

| 平成9年 |

1997 |

8.50 |

17.35 |

| 平成10年 |

1998 |

8.50 |

17.35 |

| 平成11年 |

1999 |

8.50 |

17.35 |

| 平成12年 |

2000 |

9.10 |

17.35 |

| 平成13年 |

2001 |

9.58 |

17.35 |

| 平成14年 |

2002 |

9.59 |

17.35 |

| 平成15年 |

2003 |

9.27 |

13.58 |

| 平成16年 |

2004 |

9.09 |

13.93 |

| 平成17年 |

2005 |

9.31 |

14.28 |

| 平成18年 |

2006 |

9.45 |

14.64 |

| 平成19年 |

2007 |

9.43 |

14.99 |

| 平成20年 |

2008 |

9.33 |

15.35 |

| 平成21年 |

2009 |

9.39 |

15.70 |

| 平成22年 |

2010 |

10.84 |

16.05 |

| 平成23年 |

2011 |

11.01 |

16.41 |

| 平成24年 |

2012 |

11.11 |

16.76 |

| 平成25年 |

2013 |

11.61 |

17.12 |

| 平成26年 |

2014 |

11.78 |

17.47 |

| 平成27年 |

2015 |

11.62 |

17.82 |

| 平成28年 |

2016 |

11.65 |

18.30 |

(下図:縦軸は労使折半の料率)

|

| l’Opéra de Paris |

現在、民主党政権よる消費税率引き上げ法案について、審議が行われているようです。内容は周知の通り、14年4月に税率を8%、15年10月に10%に引き上げるものです。

自民党も当面10%への増税を表明しており、近い将来日本の消費税率が5%から大幅に増税するのは間違いないといっても過言ではないと思います。

その是非はともかく、本日のエントリーでは、日本の消費税制度が抱える益税と逆進性という2つの問題点について簡単に書いていきたいと思います。

益税問題

消費税を課税される事業者を「消費税課税事業者」といいます。そして、該当する事業者(つまり、消費税を納める必要のある事業者は)は、基準期間(法人は前々年事業年度、個人事業者は前々年)の課税売上高が1000万円超とされています。(*1)

例えば、3月決算の会社ならば、平成22年3月期決算で課税売上高が1000万円を超えると、平成24年3月期決算(平成23年4月〜平成24年3月)において、消費税課税事業者になります。

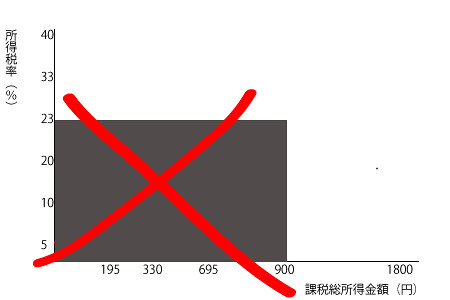

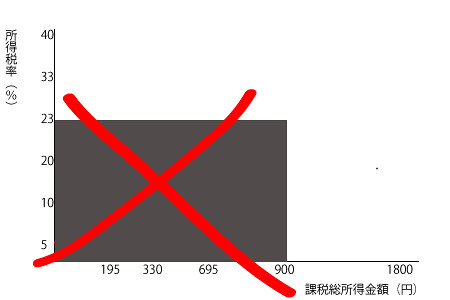

先日の「日本の所得税率は超過累進税率」のエントリーで「所得税の速算表」の図を掲載してましたが、その中に「控除額」という欄がありました(下図参照)。この意味について、ご質問が来ましたのでせっかくなのでご説明しようと思います。

超過累進税率の下では、900万円の所得の人の税額は、900万円×23%=2,070,000ではないことは、先日のエントリーでご説明しました(下図参照)。

日本は超過累進税率なので、900万円の所得の人はA~Dの合計が所得税額となることもご説明しました。

超過累進税率とは

課税総所得金額の区分ごとに税率を設定し、その区分した税率を適用し、また超過する分については、その超過金額に対してその区分の税率を適用する税率システムを「超過累進税率」といいます。(この説明だけでは、さっぱりチンプンカンプンですね。書いている自分もさっぱりです。なので、実際に具体例を用いてご説明していくことにします。)

日本の所得税率

日本では、平成19年から6段階の税率になっています。

【所得税率速算表】

|

課税される所得金額 |

税率 |

控除額 |

|

195万円以下 |

5% |

0円 |

|

195万円超~330万円以下 |

10% |

97,500円 |

|

330万円超~695万円以下 |

20% |

427,500円 |

|

695万円超~900万円以下 |

23% |

636,000円 |

|

900万円超~1,800万円以下 |

33% |

1,536,000円 |

|

1,800万円超~ |

40% |

2,796,000円 |

今年の確定申告で白色申告をされた個人事業主で、来年(平成25年)の確定申告分から青色申告にしようと考えている方の青色申告承認申請書の提出期限は平成24年3月15日(木)です。あと3営業日です。このタイミングを逃したら来年まで青色申告承認申請書の提出を待つ必要があります。

4月に「副業がばれるその理由とは?(その1)」という記事を書きました。

この時は、給与所得と事業所得のケースについて書きました。

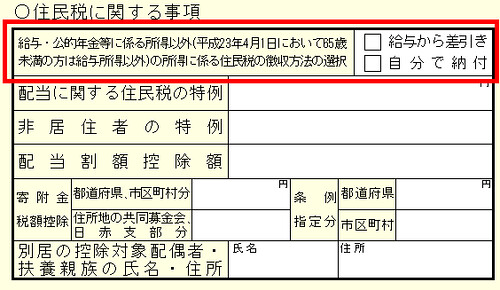

では、今回は2カ所とも給与所得であるケースを書いてみたいと思います。つまり、主たる勤務先A社と従たる勤務先B社について、B社が副業のケースです。

一番よくある誤解は、確定申告の際に第2表(裏面)の住民税に関する事項の欄(上写真の赤枠参照)にチェックするというもの。ただし、これは厳密に言うと間違いです。

© わかめや – Fotolia.com

確定申告時期にはよく「副業が会社にバレないためにはどうすればいいのでしょうか?」

といった質問が多く私の元には寄せられていました。

そんな時私は、いつもこう言ってます。「原則として会社が副業を禁じている限り、すべきではないですよ。」と。 しかし、様々な家庭の事情等で、どうし ても副業をせざるを得ない人たちがいるのも事実です。

会社に隠れて副業をしている人は皆「勤務先に知られたくない。」と言います。それは、会社の就業規則で「業務専念義務」が定められているため、仮 に副業がバレてしまうと処分等が課せられてしまうからです。

では、副業が会社にバレるのはどういったケースなのでしょうか。

東日本大地震の影響はまだまだ落ち着くこともなく、未だ予断を許さない状況が続いています。一方、各方面で義援金の提供が行われています。

当事務所では、お客さんから寄付金控除について、いろいろと聞かれることが多かったので、この機に「寄付金控除」について書いてみたいと思います。今回は法人でなく個人の方が寄付金を行った際の税制上の取り扱いについて書いてみたいと思います。

寄付金控除とは

今回の地震で個人が寄付をした場合の具体的な取り扱いですが、「寄付金を行った人の、その年の(ここでは平成23年です。)総所得金額の40%を限度として、寄付金から2千円を控除した金額が、寄付金控除の対象となります。

例として、10000円の寄付をした場合は、

10000円ー2000円=8000円となり、この8000円が寄付金控除の対象金額になります。

この度の東日本大地震の被害に遭われました皆様に、心よりお見舞い申し上げます。

津波にのみ込まれ亡くなられた方々の魂が安らかに眠りますように。

自宅を失われ避難生活を強いられている方々に、少しでも早く必要な支援物資が届きますように。

テレビをつける度に、本当に現実のものとは思えないほど信じられない光景が飛び込んできています。

大阪の暖かい部屋でこのブログを書いている現在も、東北の人たちは1枚の毛布を皆で分け合ってひとつになり、決して熟睡できるわけではない凍えそうな環境の中で 必死になって今日も生きているのです。

「生きているだけで、もうそれでいい」と泣きながらいった避難生活の女性の言葉が胸に突き刺さりました。